この記事では、銀行にお金を預けているだけでは目減りする。

リスクを受け入れて投資することが必要だということを解説しています。

お金に不安な人

お金に不安な人「将来に備えて銀行にお金を預けるだけで大丈夫か不安」

「投資が必要と聞くけど理由がよくわからない」

この記事ではこのような不安や疑問に回答します。

まずは結論から。

- 銀行にお金を預けるだけでは、お金は目減りする

- 資産を守るためには投資するしかない

- 初心者はつみたてNISAで投資信託を積立投資しよう

これらについて、易しく解説します。

後半では私の投資の成績も公開するので、ぜひ最後まで読んでください。

銀行にお金を預けると価値が減る?

「銀行にお金を預けておけば、減ることはないし安全だ」と思っていませんか?

その考えは間違っています。

確かに預金残高は減ることはありません。

しかし、預ける期間が長ければ長いほど預けているお金の価値は減っているのです。

その秘密はインフレにあります。

インフレの影響とは?

インフレ(インフレーション)とは、モノの価値が上昇することです。

相対的にお金の価値が下がること、とも言えます。

日本でも国内の物価だけを見ると緩やかなインフレが続いているのです。

感覚的にも、昔に比べるとモノの値段は上がっていると感じると思います。

世界的には日本以上にインフレが進んでいます。

企業は成長を目指して活動しているので、インフレが進むのも当たり前ですよね。

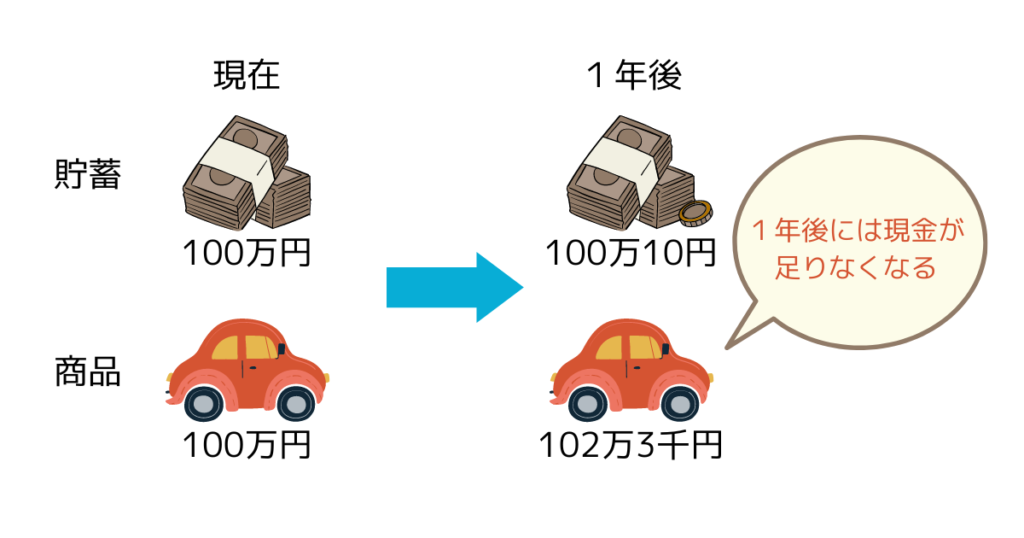

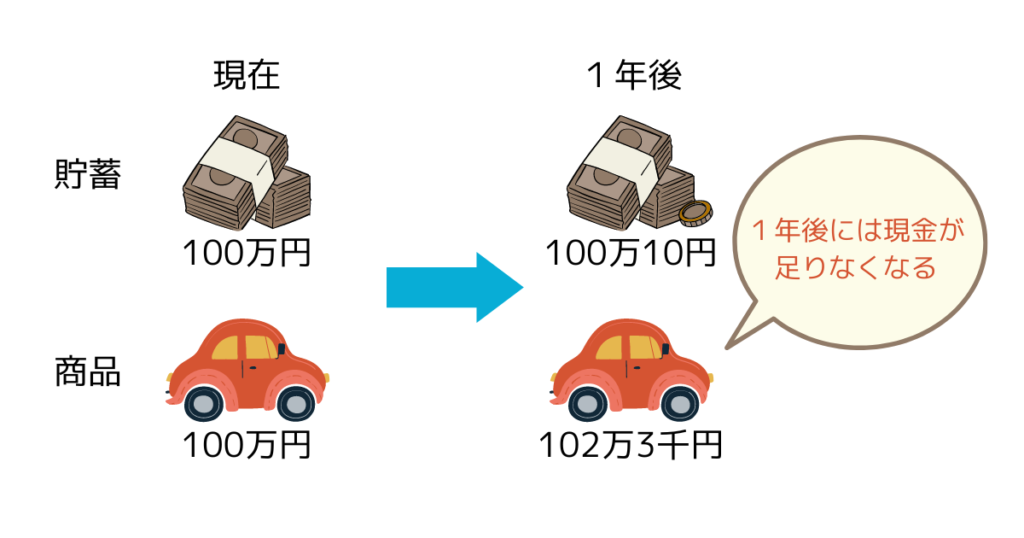

具体的に貯蓄と物価の関係を考えてみましょう。

貯蓄の場合、現在の普通預金の金利は0.001%。100万円を預けても1年後に10円増えるだけです。

一方、インフレの指標である、消費者物価指数は2022年通年で前年比2.3%※上昇しました。

100万円の商品が1年後には102.3万円になることを意味します。

※総務省統計局の2023年1月20日発表のデータ、数値は生鮮食品を除く総合

図で説明するとこのような感じです。

現在は100万円の貯蓄で買うことができた商品(車)が、1年後には貯蓄で買えなくなってしまいます。

現在の超低金利ではどうやってもインフレには勝てません。

無くならないように大切に貯蓄していたのに、貯蓄は確実に目減りする方法だったなんてショックですよね。

物価の上昇に負けない方法とは?

では、どうすればよいのでしょうか?

答えは簡単です。

現預金ではなく、モノで持ちましょう。

つまり、「投資」です。

インフレではモノの価値が上昇するのでしたね。

お金をモノで持っていることにより、モノ自体の価値も上昇します。

価値が上がったモノをお金に換えると、お金が増えたことになる。つまりインフレ対策となるのです。

具体的には、株、不動産、金のようなモノがインフレ対策には有効です。

この記事は投資初心者をターゲットにしているため、大きな元手が必要な「不動産」は扱いません。

「金」は利息が付かず、大きく増える可能性が少ないため、扱わないことにします。

そのため以下では株にしぼって解説を行っていきます。

投資対象として株が有効だとしても、株については危険なイメージもあるのではないでしょうか?

確かに株はリスク資産なので、確実に資産が増える保証はどこにもありません。

しかしマイナスになることをなるべく避ける手法があります。

初心者が個別株を買うことはおすすめしません。

投資信託を積立投資することをおすすめします!

「投資信託」?「積立投資」?「何それおいしいの?」という方も、安心してください。

以下で株のメリット・デメリットについて解説しながら、具体的に「投資信託」「積立投資」についても説明します。

株式のメリット

株式を発行している企業はインフレのときに、収益を伸ばすことができます。

収益を伸ばすことにより株価は上昇する(株の価値も増える)ため、インフレ対策になると言えます。

インフレ対策になること以外に、株式投資には以下のメリットがあります。

- 配当により複利で運用できる

- 少額から運用できる

それぞれについて解説します。

メリット1:配当により複利で運用できる

配当とは企業が利益を株主に分配することで、株を持っていることでもらうことができます。

日本株の場合は年1~2回、米国株の場合は年4回もらえることが多いです。

株式に投資する一番のメリットは、配当で得たお金(配当金)で株を買うことにより、複利で運用することができることです。

複利の効果はすさまじく、資産が雪だるま式に増えていきます。

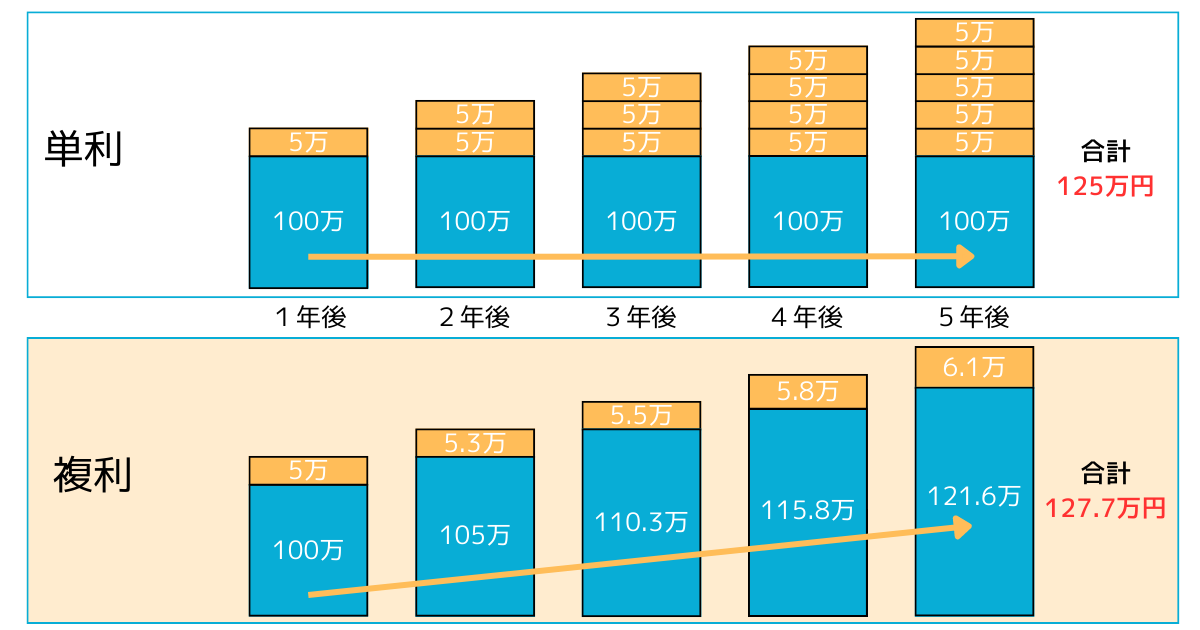

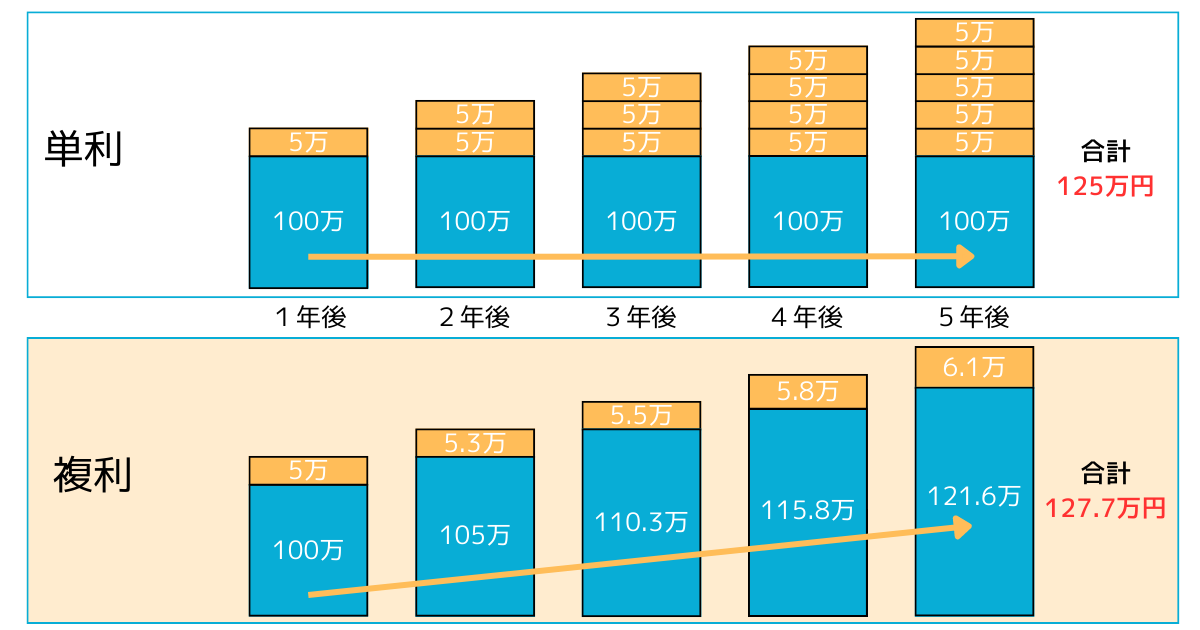

例えば、100万円を年5%の利率で運用した場合、単利と複利では5年で2.7万円の差が生まれます。

例では元本を利子(配当)でしか増やしませんでしたが、実際は毎月少額ずつ元本を増やす積立投資を行います。

積立投資を行うと元本も増えていくので、より大きな複利効果を期待できます。

例では5年間で比較をしましたが、長期で運用すればするほど複利の効果は大きくなります。

つまり積立投資のポイントは「早くに始めてコツコツと」です。

積立投資の始め時は常に「今」です!

こちらの記事では積立投資に必要な証券口座の作り方を解説しています。ぜひ確認してください。

メリット2:少額から運用できる

株式は通常、単元ごとに売買を行います。

日本株の場合は1単元=100株のことが多く、1株1,000円の場合、株を購入するためには10万円必要になります。

「そんなに投資に回せるお金はないよ~」

そんな声が聞こえてきそうです。

大丈夫。

積立投資では毎月一定金額を購入することができます。

積立投資は一定金額を一定間隔で投資する手法で、初心者におすすめな方法です。

「毎月2万円ずつ投資する」という感じです。証券会社によっては100円から購入することができますよ。

実は積立投資はとてもお得な投資方法です。

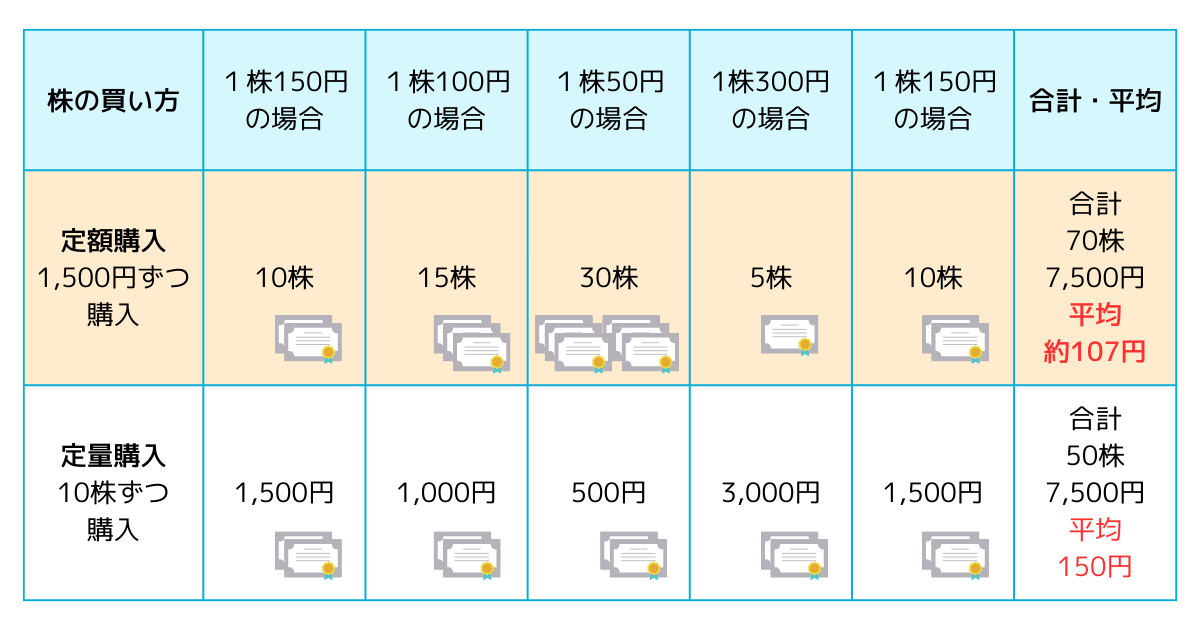

理由は株価が高いときは購入量を少なくすることになり、株価が安いときは購入量を多くすることになるからです。

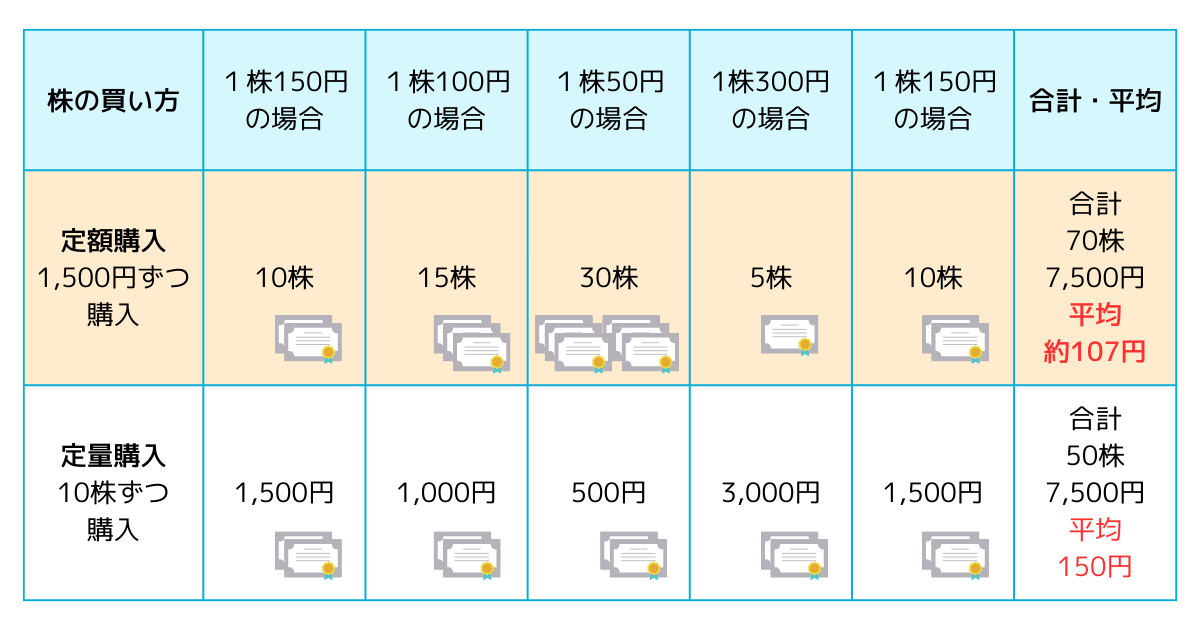

次の例では積立投資(定額購入)と一定量を買い続ける定量購入を比較しています。

同じ金額を投資していますが、1株当たりの平均単価は積立投資(定額購入)の方が安くなります。

この手法は「ドル・コスト平均法」といって、時間を分散し一定額ずつ購入することで、価格変動リスクを抑える手法です。

もちろん「ドル・コスト平均法」を利用した積立投資も万能の投資方法ではありません。

株価が上がり続ける場合は、一括で購入する方がお得ですし、株価が常に下がり続ける局面では元本割れ※する可能性があります。

しかし一括購入の場合は、値下がりすることを恐れて投資できず、値上がりのチャンスを逃しかねません。

また経済成長・インフレが続いていることから、過去の実績から見ても、長期的に株価は右肩上がりで上昇しています。

15年以上の長期で運用することを考えていて、現在、余裕資金がある場合は以下の方法をおすすめします。

- 最初に一括で購入する(今後の株価のことは考えない。一時的にマイナスになっても保持し続ける)

- その後は、積立投資で毎月一定額を積み立てる

未来の株価は誰もわからないものです。

わからないことを恐れて動かないことが最も取ってはいけない選択です。

積立投資は「ドル・コスト平均法」でお得に投資できることが理解できたと思います。

積立投資のポイントは「早くに始めてコツコツと」でしたね。

積立投資の始め時は常に「今」です!

こちらの記事では積立投資に必要な証券口座の作り方を解説しています。ぜひ確認してください。

株式のデメリット

株式のデメリットは、株式を発行している企業が倒産した場合に価値がゼロになる点です。

この対策として、分散投資という考え方があります。

分散投資は、投資する業種、銘柄(企業)、地域を1つにせず、分けて投資する手法です。

これによりどれか1つの企業が倒産しても株式資産が大幅に減少することはありません。

しかし分散投資を個人でやろうとすると、とても大変。

仮に10万円の株式を100銘柄に分散投資しようとすると、1,000万円必要になる計算です。

これは現実的ではありません。

そこで分散投資を簡単に実現する方法として、あらかじめ分散されている商品を買う方法「投資信託」があります。

投資信託

投資信託(ファンド)は、投資家から集めたお金を投信会社が運用し、その運用成果を投資家に還元する商品です。

投資信託の投資先は商品によって異なりますが、リスク回避のため分散投資しているのが特徴です。

配当も自動的に再投資に回してくれるので、運用の手間も省けます。

また、投資信託を積立投資することができます。

広く分散投資されたものを積立投資することにより、価格変動リスクを抑えることができるのです。

良いことばかりではありません。

投信会社が管理しているため、「買付手数料」「信託報酬」という手数料がかかります。

- 買付手数料:投資信託を購入する際に支払う手数料。

なるべく「ノーロード」といわれる買付手数料が無料の投資信託を選びましょう - 信託報酬:投資信託を保有している期間にかかる管理手数料。年率で表示される。

運用資産から自動的に差し引かれる。

なるべく信託報酬の低い投資信託を選びましょう - 信託財産留保金:投資信託を解約し換金するときに発生する費用。

なるべく無料の投資信託を選びましょう。

積立投資は長期間にわたって購入・保有し続けるため、ほんの少しの差が大きな差となります。

中には信託報酬が高い「ぼったくり投信」と呼ばれる商品や、運用益以上を分配しようとする悪質な投資信託もあります。

購入する投資信託は慎重に選びましょう。

投資信託を購入するなら「つみたてNISA」がおすすめ

投資信託を買う場合は「つみたてNISA」がおすすめです。

つみたてNISAでは国が長期投資に適していると判断された、優良な投資信託のみに厳選されています。

さらに、つみたてNISAなら積立投資で得た利益に税金(約20%)がかかりません。

今から投資を始めるなら、つみたてNISAで投資信託を積立投資するのが最もおすすめです。

つみたてNISAの始め方はこちらで詳しく解説しています。

積立投資の成績を公開!

ここで積立投資の実例として私の持株会の実績をお見せします。

2015年6月に入会した持株会の成績は以下のとおり。運用期間は7年6か月程度です。

私の会社の場合、持株会の制度は以下のとおりです。

・月々「5,000円×口数」が投資に回される

・ボーナス時(年2回)は月々の4倍が投資に回される

・投資額の5%に当たる奨励金が給付され、投資に回される

・投資に回された金額が単元未満であっても株が購入される(積立投資と同じ)

・配当金は再投資に回される(投資信託と同じ)

大切なのは最後の点、配当金は約2%なので、2%の複利で運用しているのと同じだと考えてください。

タイミングが運用成績の時点と合っていませんが、残高明細によると「取得金額」の内訳累計値は以下のとおりです

・拠出額:3,200,000円

・奨励金:160,000円

・配当金:290,663円

5%の奨励金よりも、2%の複利配当金の方が多くなっています。恐るべし複利効果。

このように複利効果で勝手に資産が増えてくれます。

いかがでしょうか?

実績だと株価の上昇による影響もあるので、わかりにくい面もあると思いますが、複利で運用するイメージがついてくれるとありがたいです。

さぁ、投資を始めよう!

この記事では、以下の内容を解説しました。

- 貯蓄だけでは資産が目減りする

- 株式投資がインフレ対策に有効

- 株式投資でリスクを下げるには、つみたてNISAで長期間にわたって投資信託を積立投資するのが有効

- 積立投資を始めるタイミングは「今」

人生は有限です。今すぐ投資を始めてお金の心配をしないで済む状態を作り出しましょう!

つみたてNISAの始め方はこちらで詳しく解説しています。

合わせて読んでください。

この記事についての質問はメニューの「お問い合わせ」からどうぞ!