2019年に金融庁の審議会が発表した「老後2,000万円問題」。

収入が年金だけの夫婦が30年生きるためには、年金とは別に2,000万円のお金が必要になるというものです。

日本企業の99.7%を占める中小企業の退職金の相場が1,000万円なので、残念ながら退職金だけではお金が足りません。

しかも退職金の使い道のベスト3には「ローン返済」が入っているので、退職金が残らない可能性もあります。

「老後破産の道しかないのかぁー!」と絶望の声が聞こえてきそうです。

ちょっと待ってください!!

普通に貯蓄するより簡単に2,000万円をためる方法があります!

今回の記事では「老後2,000万円問題」を簡単に解決する方法を解説します。

まずは結論から。

- 早くから積立投資を続けるだけで、「老後2,000万円問題」は解決できる

- 月々の投資額は手取りの10分の1でOK

それでは解説していきます。

貯蓄だけで2,000万円をためようとすると?

積立投資を解説する前に、貯蓄だけで2,000万円をためようとすると、どれだけ大変かを確認しましょう。

簡単に2,000万円ためられるなら、問題ないですよね。

具体例で考えてみましょう。

厚生労働省 令和3年賃金構造基本統計調査の賃金から金額を算出(初年度の年収はボーナス1か月分を1回、平均年収はボーナス1か月分を1回として算出)

ゼロ金利政策が続いて、貯蓄に利息がつかない現状では2,000万円を単純な割り算で計算するしかありません。

2,000万円=50万円(1年に50万円)、月に約42,000円もためる必要があるのです。

毎月ためるにはかなり厳しい金額ですよね?

初任給では親元で生活しない限り無理があります。

しかも物価が上昇すると、ためたお金の価値が目減りするリスクもあります。

※リスクと対策方法については「貯蓄は絶対に損をする!資産を守るたった一つの方法とは? 」の記事で解説しています。

「月に42,000円もためるのは無理だし、人生終わったわ。。。」そう考えるのも無理はありません。

大丈夫。積立投資だと「時間」と「複利効果」のパワーを使えるので、もっと少ない投資金額で済みますよ。

それでは次に積立投資した場合を計算してみましょう。

積立投資で2,000万円をためようとすると?

それでは積立投資で2,000万円ためようとすると、月々の投資額がどれくらいになるのか確認しましょう。

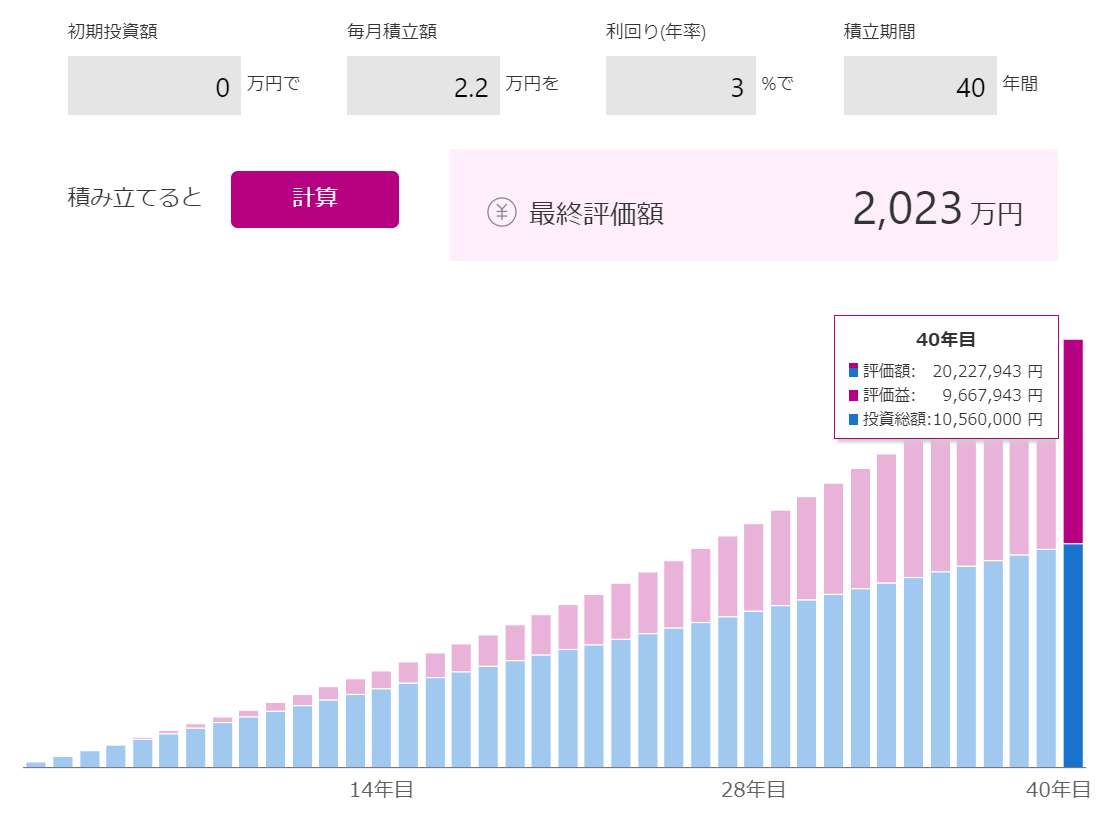

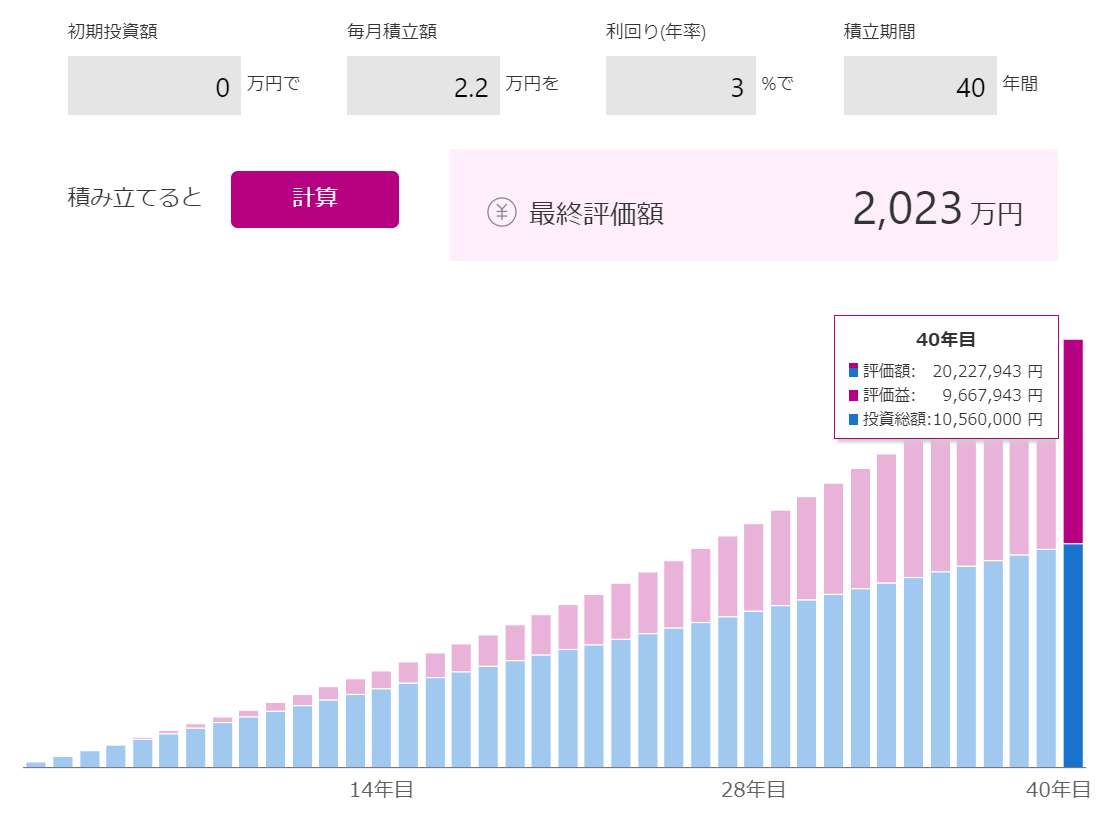

同じく期間は40年にします。投資利回りは3%で計算します。

「投資利回り」を3%にしているのは、歴史的な経済成長率の4~5%よりも低くすることで、実現可能な予測をするためです。

計算結果は以下のとおり。毎月の積立額は22,000円で2,000万円をためることができます。

イオン銀行の「つみたてシミュレーション」が分かりやすくておすすめです。

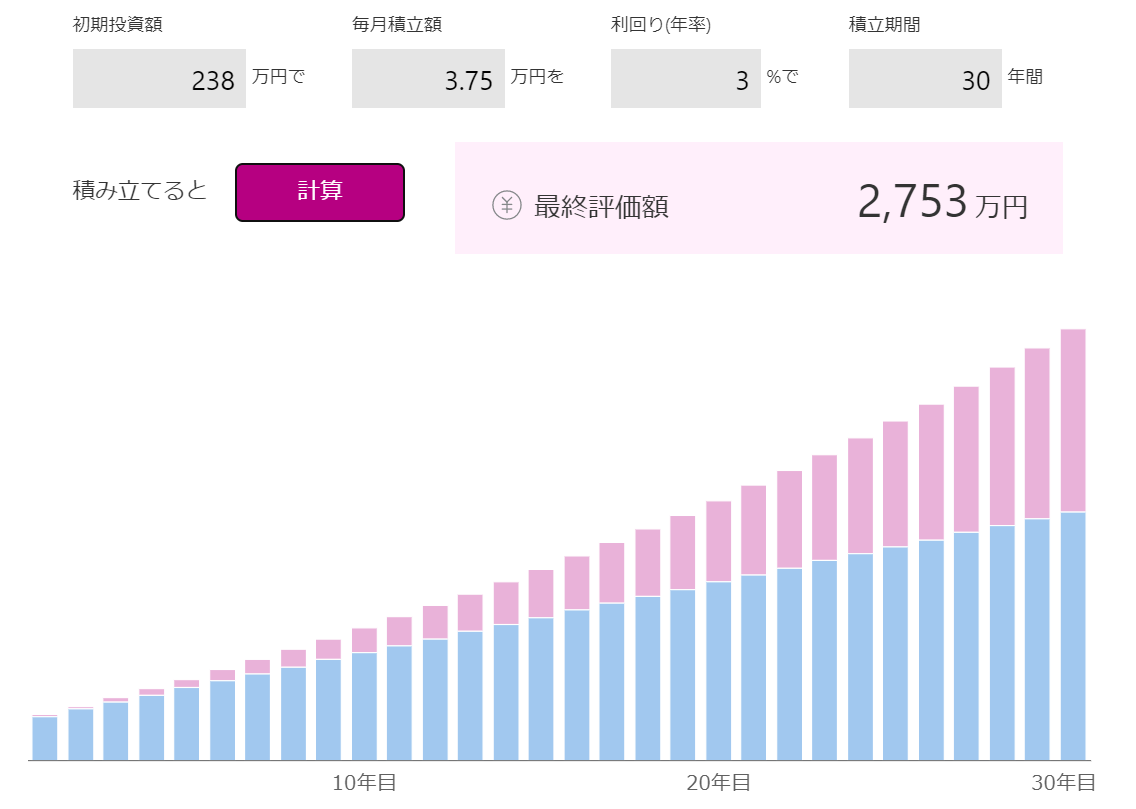

35歳から積立投資を始めたと仮定して、期間が30年の場合でも、毎月35,000円を積み立てると2,030万円になります。

このように複利効果は時間が長ければ長いほど大きく効いてきます。

なるべく早くから始めてコツコツと積立を行うことがおすすめです!

積立投資を始めるためには証券口座が必要です。

証券口座を持っていない場合は、証券口座の作り方を以下の記事で解説しているのでチェックしてください。

おすすめの貯蓄・投資方法

40年間ずっと22,000円ためられるのであれば問題ありませんが、社会人になりたての時はちょっと厳しいと思います。

16.7万円の手取りのうち2.2万円を投資に回すのは難しいはずです。

「ちょっと節約すればギリギリ行けるんじゃない?」と思うかもしれません。

その考えは甘いです。

投資に回すお金は余裕資金。

つまりこの先しばらく使う予定のないお金にしましょう。

投資は15年以上の長期で見るとほぼほぼプラスになっていきますが、短期では大幅に下落することがあります。

短期で売却するとマイナスになる可能性が高くなるので、生活資金で投資をするのはNGです。

また定期的に定額購入することにより買付単価を抑えることが期待できるので、毎月、余裕資金が発生する状態を目指しましょう。

では、余裕資金をどのように作るかが課題になります。

余裕資金の作り方を3ステップで解説します。

- 手取りの10分の1を貯蓄する

- 生活費の3か月分を目標に貯蓄する

- 貯蓄額が目標額を超えたら投資に回す

それぞれを説明します。

ステップ1:手取りの10分の1を貯蓄する

最初のステップは手取りの10分の1(10%)を貯蓄に回すことです。

これは100年近くも読み継がれている名著「バビロン大富豪の教え」でもお金を生み出す黄金法則として説明されています。

気になった方はぜひ読んでみてください。

漫画版も出ているので、サクッと読みたい場合はこちらがおすすめです。

ここで大事なのは10分の1を「貯蓄」するということです。「投資」ではありません。

まずは生活防衛資金をためることが大切です!

安定した生活が送れないと元も子もないですからね。

「いやいや、お金はある分だけ使ってしまうので、貯蓄するお金なんて残らないよ!」

そんな方もいるかと思います。

その場合は貯蓄に対する考え方を変えましょう!

貯蓄するお金が残らないという人の考え方は、このようになっています。

収入ー支出=貯蓄

お金はあるだけ使ってしまうものなので、このような考え方では貯蓄できません。

正しい考え方は次の通りです。

収入ー貯蓄=支出

「入ってきたお金」から「貯蓄に回す分」を引いた残りが「使ってよいお金」だと考えてください。

この数式が成り立たない場合は、家賃、保険料、携帯料金、サブスク契約を見直して支出の固定費部分を下げましょう。

「考え方は理解できるけど、貯蓄したお金が財布や銀行口座にあるとどうしても使っちゃう。。。」

お財布の中や引き出すのが簡単な銀行口座にお金があるとついつい使ってしまいますよね。

そんな方は、証券口座を有効に使いましょう!

SBI証券の場合は「銀行引落サービス」があり、設定した金額を銀行口座から引き落とし、証券会社の口座に無料で入金することができます。

証券会社の口座にあるお金は、「出金処理」をしないと引き出せないので簡単に使えなくなります。

この「ひと手間加えないと使えない状態」がお金を使う抑止力になってくれます。

引落し日も毎月14日または27日のどちらかから選べるので、給与の入金日の直後に引き落とされるように設定しましょう!

証券口座を持っていない場合は、証券口座の作り方を以下の記事で解説しているのでチェックしてください。

ステップ2:生活費の3か月分を目標額に貯蓄する

では貯蓄の目標額はどれくらいに設定すればよいのでしょうか?

その人の置かれている状況によって異なると思いますが、1か月の生活費の2~3か月分あれば心にゆとりが持てるのではないでしょうか?

貯蓄したお金の使い道は「急な出費」です。

入社2~3年目の若いうちに発生するライフイベントはそんなに多くありません。

引っ越し、友人の結婚式のご祝儀などでしょうか。45万円あれば十分対応できるはずです。

「そんなにお金を使う予定もないし、早く投資を始めてみたいんだ!!」という方はすぐに始めてもOKです。

ただし心にゆとりがないと、一時的な株価の下落に動揺して売ってしまうという過ちを犯す割合が高くなるので、十分に気を付けてください。

すぐに始めたい場合も生活費のうちの変動費の2~3か月分を貯蓄しておくことをおすすめします。

変動費は上振れする可能性のある部分。その部分だけ貯蓄して余裕を持つ考え方です。

積立投資は続けることが1番大事です。

くれぐれも無理はしないようにしましょう。

ステップ3:貯蓄額が目標額を超えたら投資に回す

貯蓄額が目標額を超えたら積立投資を始めます。

SBI証券の「銀行引落サービス」を使っている場合は、毎月手取りの10分の1が証券口座に振り込まれる状態ができています。

毎月手取りの10分の1の金額を買い付ける「積立設定」を行いましょう。

積立設定ができたら、後は手取りが増えるたびに「銀行引落サービス」と「積立設定」の金額を見直すだけです。

後は放置して投資のことは忘れてしまいましょう。

積立投資は仕組みだけ作って、忘れてしまうくらいがちょうどよいです。

ステップ4:お金に余裕ができてきたら

毎月の生活でお金に余裕が出ることがあると思います。

そんな時に「投資に回してお金を増やそう」と考えることが多いのですが、あまりおすすめできません。

お金に余裕が出ても投資額を増やすことはおすすめしません。

自己投資して収入を増やしましょう。

「自己投資してスキルアップ」というループを回すのがおすすめです。

スキルアップしても今いる会社では給料アップが望めないのであれば、転職や副業を検討するとよいでしょう。

10年間は月々1.7万円を投資、10年目に転職した後は月々3.75万円(453.75)を積立投資すると、以下の結果になります。(初期投資額の238万円は、月々1.7万円を10年間積立投資した評価額)

毎月の積立額が増えているので当然ですが、最終的には評価額が700万円以上増えています。

投資額が少ないと投資から得られるリターンは大きくありません。

少ない元手から投資額を増やしてもあまりリターンは望めないのです。

月々の投資額を増やせるように、投資のことは忘れて自己投資に注力しましょう!

まとめ

今回は早くから投資を始めれば、老後2,000万円問題は簡単に解決できることを解説しました。

投資には複利が効くので、貯蓄よりも月々の積立額がずっと少なくて済みます。

おすすめの貯蓄・投資方法は以下のとおりでした。

- 手取りの10分の1を貯蓄する

- 生活費の3か月分を目標に貯蓄する

- 貯蓄額が目標額を超えたら投資に回す

そして、お金に余裕ができても(特に若いうちは)投資額を増やすのではなく、収入が増えるように自己投資することがお勧めです。

「自己投資してスキルアップ 収入が増える 投資額が増える」というループを回し、経済的自由を手に入れましょう!